報稅季來了! 五種人超省稅、十大必注意事項

報稅季來了! 五種人超省稅、十大必注意事項

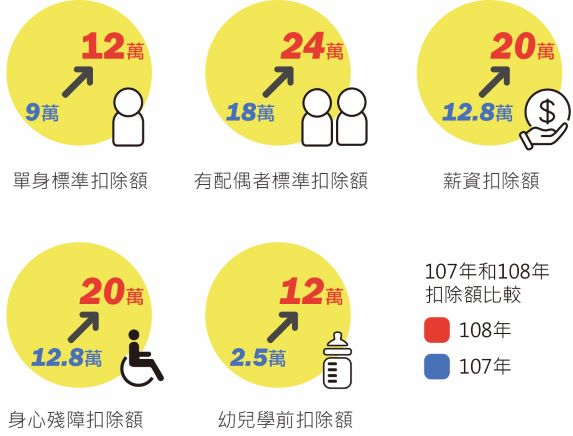

(記者張辰卿報導)綜所稅申報季即將於5月1日開始,今年報稅新制的變動幅度大,政府也發給民眾減稅大利多,其中最有感的就是調高四大扣除額,包括標準扣除額、薪資扣除額、身心障礙扣除額、以及幼兒學前扣除額等。以下整理出今年的節稅重點及民眾最常忽略的十大注意事項:

今年政府大幅調高了四大扣除額,首先在標準扣除額方面,單身者調高為12萬元,有配偶者扣除額調高為24萬元,薪資所得及身心障礙扣除額都調高為20萬元,幼兒學前特別扣除額也從原2.5萬大幅調高為12萬元,讓民眾非常有感。

根據新的稅制試算結果,包括月收入3萬以下且年收入低於40.8萬者、雙薪家庭年收入低於81.6萬、以及雙薪四口家庭年薪低於123.2萬三大族群,在今年都是可以不用繳稅的族群。

報稅十大必注意事項

根據國稅局與會計師的分析,報稅人特別容易忽略以下10個報稅要點:

1、配偶免稅額須依登記年度為準,若是107年底結婚、108年初才到戶政事務所登記,也就是課稅年度(107年度)尚未辦理結婚登記,108年申報綜所稅時不可與配偶合併申報。

2、扣除額方式變更:納稅義務人報稅時可選擇採標準扣除額或列舉扣除額,但若未在期限內報稅,或忘記採列舉扣除額、經稽徵機關視為選定適用標準扣除額者,稽徵機關核定後,不得再要求變更適用列舉扣除額。

3、醫藥及生育費的提列扣除:必須是在公立醫院、全民健康保險特約醫療院所,或經財政部認定其會計紀錄完備正確的醫院,為身體病痛接受治療而支付的費用(受有保險部分不得扣除),因此美容、整形或坐月子的支出費用不得列報。

4、捐贈收據正本需有確實捐贈的事實:如有對價關係的收據不能列報扣除,如安太歲、點光明燈、寫牌位的費用,因有對價關係,不可列舉為捐贈扣除額,義賣收據同樣也不可列舉。

5、保險費扣除額列舉:該項必須是納稅義務人、配偶或受扶養的「直系」親屬人身保險費,且其要保人與納稅義務人同一申報戶,以被保險人計算,每人每年扣除金額上限為2萬4000元,全民健保費(含補充保險費)則不受金額限制可全數扣除。

6、購屋借款利息扣除額列報:不動產應為納稅義務人、配偶或受扶養親屬名義登記所有,因購屋目的而借款。且納稅義務人、配偶或受扶養親屬中,至少有一人去年須在該地址辦理戶籍登記,以一屋為限。若已申報扣除購屋借款利息,則不能再列舉扣除房屋租金支出。

7、買賣房屋申報:未依實際交易核實申報的情況,最常發生在民眾於報稅年度有買賣房屋時,若有財產交易所得,應主動蒐集相關買賣契約及任何可證明成本費用的單據,仔細核對所得申報內容,以免漏報遭補稅處罰。

8、大陸地區來源所得:該項應併同台灣地區來源所得課徵所得稅,但其在大陸地區已繳納之稅額,得自應納稅額中扣抵,可扣抵稅額以加計大陸地區來源所得後所增加之稅額為上限。

9、基本生活費計算:今年度每人基本生活所需費用從16.6萬調高到17.1萬元,也就是乘以納稅申報人、配偶及申報受扶養親屬人數所得之基本生活所需費用總額,超過納稅申報人申報的全部免稅額與一般扣除額、儲蓄投資特別扣除額、身心障礙特別扣除額、教育學費特別扣除額、幼兒學前特別扣除額等之合計金額部分,可從納稅者申報的綜合所得總額中減除。

10、錯開頭尾報稅日:依照往年慣例,月初和月底都是報稅的高峰申報期,建議盡量避開此報稅尖峰人潮,可以減少等候時間。尤其是報稅新制上路,安排給自己較充裕的報稅準備期,以免到最後因錯過期限而被加徵滯納金(每逾2日加徵1%,最高加徵15%)。

圖:107年和108年扣除額比較(單位:萬元)